暗号資産(仮想通貨)の確定申告【やり方ガイド】初めてでも分かる税金計算と提出

暗号資産(仮想通貨)の取引で利益が出たものの、確定申告の複雑さに不安を感じていませんか。原則「雑所得」として申告が必要ですが、複数の取引所利用や煩雑な履歴管理に困る方も多いでしょう。この記事では、初めての方でもスムーズに確定申告を終えられるよう、税金計算から申告書の提出まで、必要な知識と手順を網羅的に解説します。あなたの不安を解消し、適切な申告への道筋が見えてくるはずです。

💡 本文に入る前に

確定申告が必要なケースかどうかの判断基準については、下記の記事で解説しています。

暗号資産(仮想通貨)の税金、確定申告が必要なケースとは?

執筆:CoinTradeコラム編集部

※本記事は、2026年2月時点の税制、その他関連法規に基づく内容であり、今後の改正等により相違が生じることがあります。

【実践】暗号資産の確定申告のやり方3ステップ

暗号資産(仮想通貨)の確定申告は、初めての方にとっては複雑に感じられるかもしれません。しかし、全体の流れを把握してしまえば、決して難しい作業ではありません。ここでは、確定申告のプロセスを大きく3つのステップに分けてご紹介します。

Step1:事前準備|年間取引報告書を準備する

暗号資産の確定申告で最も重要なのが「年間取引報告書」の準備です。これは1年間の取引内容をまとめた書類で、売買損益や保有数量などの詳細が記載されており、多くの取引所でダウンロード可能です。

この報告書は損益計算の基礎となるため、正確な所得金額を算出するには必須です。これがなければ手作業での計算となり、ミスにつながるリスクも高まります。

複数の取引所の取引履歴をすべて集める

暗号資産取引は複数の国内・海外取引所で行われることが多いため、確定申告では利用している全ての取引所の年間取引報告書や取引履歴データ(CSVなど)を漏れなく収集することが極めて重要です。

全ての取引履歴を合算することで、正確な所得額が算出でき、過少申告による追徴課税や延滞税といったペナルティを回避できます。手間がかかっても、正確な確定申告のための最も重要な土台として、全ての取引履歴を徹底的に集めましょう。

Step2:損益計算|1年間の利益を計算する

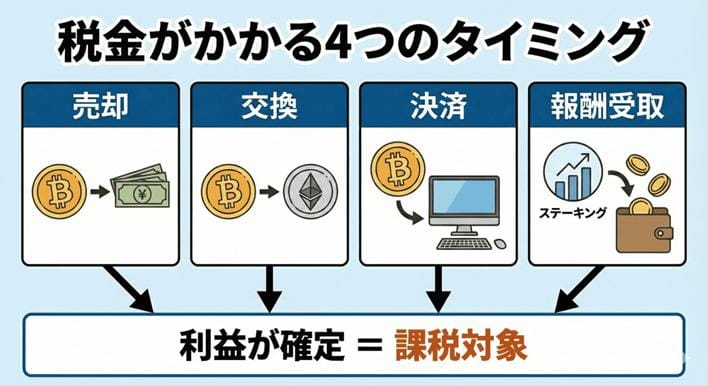

年間取引報告書の準備ができたら、暗号資産の年間所得(利益)を計算します。暗号資産(仮想通貨)の利益は「日本円への売却」「他の暗号資産との交換」「商品・サービスの決済での使用」「ステーキングやレンディングなどの報酬の受け取り」の4つのケースで発生します。次で取得原価と必要経費について詳しく解説します。

※詳しくは下記の記事で解説しています。

所得金額の計算方法を選ぶ(移動平均法・総平均法)

所得金額の計算方法として、暗号資産の取得原価算出には「移動平均法」と「総平均法」の2種類があります。総平均法は年間の購入総額から平均単価を算出するため計算が簡略化され、国税庁の計算書も対応しているため、初めての確定申告におすすめです。一方、移動平均法は購入ごとに平均単価を再計算するため複雑ですが、より実態に近い損益を把握できます。一度選択した方法は原則として継続する必要があり、変更には手続きが必要です。

経費として計上できるものを確認する

暗号資産の所得計算において、税負担を軽減するために「必要経費」の計上は非常に重要です。具体的には、取引所の手数料、損益計算ツールの利用料、取引に使用したパソコンやスマートフォンの購入費用(按分)、情報収集のためのセミナー参加費や書籍代、インターネット回線や通信費(按分)などが経費として認められます。これらの経費を計上するには、領収書や明細など支払いを示す証拠書類の保管が必須です。

国税庁の「暗号資産の計算書」を活用する

複数の取引所や多くの取引回数で煩雑になりがちな暗号資産の損益計算には、国税庁が無料で提供するExcel形式の「暗号資産の計算書(総平均法用)」が非常に有効です。この計算書は、年間取引報告書や取引履歴データを転記するだけで複数の取引所データを一元管理し、総平均法に基づいた正確な年間所得金額を簡単に算出できます。確定申告書への添付は不要ですが、計算結果を転記するための資料として、特に初めての方や手計算のミスを防ぎたい方に役立ちます。国税庁のウェブサイトからダウンロードして、正確かつスムーズな損益計算に役立てましょう。

Step3:申告・納税|確定申告書を作成して提出する

暗号資産の損益計算が完了し所得金額が確定したら、確定申告書を作成し、暗号資産の所得を「雑所得」として入力します。その後、確定申告書を税務署に提出し、算出された税額を期日までに納付することで、一連の手続きが完了します。次の項目では、国税庁のウェブサイトを利用した具体的な入力手順や提出・納税方法を詳しく解説します。

国税庁「確定申告書等作成コーナー」での入力手順

国税庁の「確定申告書等作成コーナー」 は、自宅のパソコンやスマートフォンから画面の案内に従って入力するだけで、簡単に申告書を作成できます。暗号資産の所得を入力する際は、「収入金額・所得金額の入力」画面で「雑所得」の項目の中から「その他(業務、年金以外のもの)」を選択し、事前に計算しておいた年間所得金額を該当する欄に入力します。その際、「所得の内訳」として「暗号資産」や「(利用した取引所名)」などを具体的に記載しておくと、内容がより明確になります。初めてオンラインで申告する方でも、この作成コーナーは対話形式で質問に答えていくだけで進められるよう設計されており、スムーズに作業を進められるでしょう。

確定申告書の提出方法(e-Tax・郵送・持参)

確定申告書の提出方法として、e-Tax、郵送、持参の3つがあります。e-Taxはマイナンバーカードとスマートフォンがあれば自宅から24時間いつでも申告でき、最も推奨される方法です。郵送では、作成した申告書を管轄の税務署宛に送り、控えが必要な場合は返信用封筒を同封します。税務署への持参は、窓口または時間外収受箱に提出する方法で、確定申告期間中は窓口が混雑する可能性があります。ITツールに抵抗がなく自宅で手軽に済ませたい場合はe-Taxが便利ですが、郵送や持参でも事前の準備でスムーズに提出できます。

納税の方法(振替納税・クレジットカード納付など)

確定申告で算出された所得税の納付方法は複数あり、ご自身の状況に合わせて選べます。特に効率性を重視する方や、手間をかけたくない方には以下の方法がおすすめです。

事前に依頼手続きを行うと、指定の口座から自動で引き落とされます。納付忘れの心配がなく、手続きの手間も省ける方法です。

専用サイトを通じてカードで納付できます。ポイントが貯まるメリットがある反面、納付額に応じた決済手数料が発生する点に注意が必要です。

作成したQRコードを用い、コンビニのレジで納付する方法です。

※納付税額が30万円以下の場合に利用可能金融機関や税務署の窓口で、直接現金で納める方法です。その場で領収証書が発行されます。

ご自身のライフスタイルや納税額、手軽さを考慮し、特に振替納税やクレジットカード納付といったオンラインで完結できる方法を検討すると良いでしょう。手間をかけずに、期限内かつ確実に納税を済ませることが重要です。

初めての暗号資産の確定申告でよくある質問(Q&A)

給与所得者で年末調整を受けている場合、暗号資産を含む給与所得以外の所得が年間20万円以下であれば、原則として確定申告は不要です。

しかし、以下のケースに該当する場合は20万円以下でも申告が必要となるため、ご自身の状況を必ず確認しましょう。

- その利益が「事業所得」に該当する場合

- 医療費控除やふるさと納税などを利用(還付申告)する場合

- 個人事業主、または2か所以上の会社から給与を受けている場合

暗号資産を保有(ガチホ)しているだけでは税金はかかりません。課税対象となるのは、売却や決済、他の通貨への交換によって「利益が確定したとき」です。

暗号資産取引で損失(赤字)が出た場合、原則として確定申告の義務はありません。

ただし、暗号資産の利益は「雑所得」に分類されるため、給与所得など他の所得との「損益通算」や、株式投資で認められる「繰越控除」はできない点に注意が必要です。

日本の居住者は、海外取引所で得た利益も国内取引所と同様に合算して確定申告が必要です。これは「全世界所得課税」の原則に基づきます。

海外取引所では年間取引報告書が発行されないことが多いため、自身で取引履歴を計算し、日本円に換算する手間が発生します。正確な申告のためには、計算ツールの活用が不可欠です。

複雑な税金計算を効率化!便利なツールやサービス

暗号資産の確定申告では、複数の取引所やDeFiサービスを跨ぐ多数の取引により損益計算が複雑化し、手作業では膨大な時間と手間がかかる上、計算ミスや申告漏れといった税務リスクを招きかねません。このような煩雑な作業を効率化し、正確な申告を支援するため、本稿では便利なツールや税理士に相談した方が良いケースを解説します。

暗号資産の損益計算ツール・会計ソフト

暗号資産の損益計算ツールや会計ソフトは、煩雑な取引履歴の自動集計・計算により、確定申告の負担を大幅に軽減します。国内外の主要取引所からのデータを一元的に取り込み、移動平均法や総平均法を自動適用して正確な所得を算出。海外取引、DeFi、NFTといった複雑な取引も効率的に処理し、計算ミスを防ぎながら正確な損益を把握できます。さらに、税金対策や投資戦略に役立つ分析機能も備わり、時間短縮と精神的負担軽減にも繋がります。

自分で判断できない場合は税理士に相談

暗号資産の損益計算が複雑な場合や税務判断に自信が持てない場合は、専門家である税理士への相談が有効です。ただし、暗号資産の税務に精通した税理士を選ぶことが重要です。専門家への依頼は、正確な申告を保証し、税務調査リスクや延滞税、加算税といったペナルティ、社会的な信用失墜リスクを回避するための有効な投資となります。正しい知識と経験を持つ税理士に相談することで、安心して暗号資産取引を継続することができます。

まとめ:ルールを理解し、期限内に正しく確定申告をしよう

暗号資産取引で利益が出た場合、原則として「雑所得」として確定申告が必要です。初めての確定申告でも、年間取引報告書の準備、移動平均法や総平均法を用いた損益計算、国税庁の「暗号資産の計算書」やオンライン作成コーナーの活用など、一つ一つのステップを順に進めれば必ず完了できます。複数の取引所を利用している場合でも、すべての取引履歴を漏れなく集めることが正確な申告の第一歩となります。

計算が複雑な場合や税務上の判断に迷う際には、損益計算ツールの活用や暗号資産に詳しい税理士への相談が有効です。これにより、計算にかかる手間を大幅に削減し、申告の正確性を高めることができます。無申告や過少申告は延滞税や加算税といったペナルティリスクを招くため、税務リスクを回避し、安心して暗号資産投資を続けるためには期限内の正しい確定申告が非常に重要です。この記事が、暗号資産の確定申告に対する不安を解消し、適切な対応を進めるきっかけとなれば幸いです。ルールを正しく理解し、余裕を持って申告準備を進めていきましょう。

CoinTradeなら、複雑になりがちな確定申告もスムーズ。年間の取引損益をまとめた「年間損益報告書」が簡単に取得できるため、初めての方でも安心して資産運用に取り組めます。